ব্যাংক কর্তৃক আরোপিতব্য বিভিন্ন চার্জ/ ফি/ কমিশন ইত্যাদি বিষয়ে নির্দেশনা।

আমানতকারী/ বিনিয়োগকারী/ গ্রাহকগণের স্বার্থ সংরক্ষণকল্পে ব্যাংকসমূহকে বিভিন্ন ধরনের চার্জ / ফি/ কমিশন ইত্যাদির পরিমাণ/ হার নির্ধারণ সংক্রান্ত সাকুর্লার/ সার্কুলার লেটারের মাধ্যমে প্রয়োজনীয় নির্দেশনা প্রদান করা হয়। দীর্ঘ সময়ের ব্যবধানে এবং পরিবর্তিত পরিস্থিতি বিবেচনায় উক্ত নির্ধারিত হার পুন:বিশ্লেষণপূর্বক নতুনভাবে নির্ধারণ এবং পরিপালনের সুবিধার্থে পূর্বের নির্দেশনাসমূহ একীভূত করার আবশ্যকতা দেখা দিয়েছে।

ব্যাংকিং প্রবিধি ও নীতি বিভাগ

বাংলাদেশ ব্যাংক

প্রধান কার্যালয়

ঢাকা।

বিআরপিডি সাকুর্লার নং-১১; তারিখ: ১০ জুন ২০২১

ব্যবস্থাপনা পরিচালক/ প্রধান নির্বাহী

বাংলাদেশে কার্যরত সকল তফসিলি ব্যাংক

প্রিয় মহোদয়,

Master Circular on Schedule of Charges

উপর্যুক্ত বিষয়ে বিআরপিডি সাকুলার নং-১৯/২০০৯, ০৯/২০১০, ১৯/২০১০, ৩০/২০১০, ০২/২০১৭, ০৯/২০১৮, ০৭/২০০৯ এবং বিআরপিডি সার্কুলার লেটার নং-০২/২০২০ এর প্রতি দৃষ্টি আকর্ষণ করা যাচ্ছে।

০২। আমানতকারী/ বিনিয়োগকারী/ গ্রাহকগণের স্বার্থ সংরক্ষণকল্পে ব্যাংকসমূহকে বিভিন্ন ধরনের চার্জ / ফি/ কমিশন ইত্যাদির পরিমাণ/ হার নির্ধারণ সংক্রান্ত সাকুর্লার/ সার্কুলার লেটারের মাধ্যমে প্রয়োজনীয় নির্দেশনা প্রদান করা হয়। দীর্ঘ সময়ের ব্যবধানে এবং পরিবর্তিত পরিস্থিতি বিবেচনায় উক্ত নির্ধারিত হার পুন:বিশ্লেষণপূর্বক নতুনভাবে নির্ধারণ এবং পরিপালনের সুবিধার্থে পূর্বের নির্দেশনাসমূহ একীভূত করার আবশ্যকতা দেখা দিয়েছে।

০৩। বর্ণিত বিষয়াবলী বিবেচনায় ব্যাংক কর্তৃক আরোপিতব্য বিভিন্ন চার্জ/ ফি/ কমিশন ইত্যাদি বিষয়ে নিম্নেবর্ণিত বর্ণিত নিদের্শনা জারি করা হলো:

ক) আমানত সংক্রান্ত

(১) হিসাব খোলা Account Opening: সঞ্চয়ী হিসাব খোলার ক্ষেত্রে গ্রাহকগণ ৫০০ টাকা এবং চলতি হিসাব খোলার ক্ষেত্রে ১,০০০ টাকা জমাকরণপূর্বক নিজ নিজ নামে ব্যাংক হিসাব খুলতে পারবেন। তবে, বিশেষ সুবিধাপ্রাপ্ত হিসাব খেলার ক্ষেত্রে ন্যূনতম জমার বাধ্যবাধকতা হতে অব্যাহতিপ্রাপ্ত থাকবে।

(২) হিসাব রক্ষণাবেক্ষণ ফি (Account Maintenance Fee):

ক) সঞ্চয়ী হিসাব: ১০০০০ টাকা পর্যন্ত গড় আমানত স্থিতির ক্ষেত্রে হিসাব রক্ষণাবেক্ষণ ফি আদায় করা যাবে না। ১০০০০ টাকার অধিক গড় আমানত স্থিতির ক্ষেত্রে প্রতি ষান্মাসিক নিম্নবর্ণিত হারে হিসাব রক্ষণাবেক্ষণ ফি আদায় করা যাবে।

i) ১০০০০ টাকার অধিক কিন্তু ২৫,০০০ টাকা পর্যন্ত গড় আমানত স্থিতির ক্ষেত্রে সর্বোচ্চ ১০০ টাকা;

ii) ২৫০০০ টাকার অধিক কিন্তু ২ লক্ষ টাকা পর্যন্ত গড় আমানত স্থিতির ক্ষেত্রে সর্বোচ্চ ২০০ টাকা;

iii) ২ লক্ষ টাকার অধিক কিন্তু ১০ লক্ষ টাকা পর্যন্ত গড় আমানত স্থিতির ক্ষেত্রে সর্বোচ্চ ২৫০ টাকা;

iv) ১০ লক্ষ টাকার অধিক গড় আমানত স্থিতির ক্ষেত্রে সর্বোচ্চ ৩০০ টাকা;

খ) চলতি হিসাবে প্রতি ষান্মাসিক সর্বোচ্চ ৩০০ টাকা ও Special Notice Deposite (SND) হিসাবে সর্বোচ্চ ৫০০ টাকা আদায় করা যাবে।

গ) বিশেষ সুবিধাপ্রাপ্ত হিসাবসমূহে কোন প্রকার হিসাব রক্ষণাবেক্ষণ ফি আদায় করা যাবে না।

(৩) অন্য শাখায় হিসাব স্থানান্তর: একই ব্যাংকের অন্য শাখায় হিসাব স্থানান্তরের ক্ষেত্রে একই জেলায় সর্বোচ্চ ৫০ টাকা এবং অন্য জেলায় সর্বোচ্চ ১০০ টাকা ফি আদায় করা যাবে।

(৪) Activation of Drmant Account: বিভিন্ন ধরনের সঞ্চয়ী হিসাবের ক্ষেত্রে Activvation of Dormant Account বাবদ কোন চার্জ/ ফি আদায় করা যাবে না।

(৫) মেয়াদপূর্ব নগদায়ন ফি (Premature Encashment Fee): বিভিন্ন মাসিক সঞ্চয়ী হিসাব (ডিপোজিট পেনশন স্কীম) বা এফডিআর বা অন্য কোন মেয়াদী আমানত মেয়াদপূর্তির পূর্বে নগদায়নের ক্ষেত্রে নগদায়ন ফি (Premature Encashment Fee) বা অনুরূপ ফি আরোপ করা যাবে না।

(৬) হিসাব বন্ধকরণ ফি (Account closing Fee): হিসাব বন্ধকরণের ক্ষেত্রে হিসাব বন্ধকরণ চার্জ হিসেবে সঞ্চয়ী হিসাবে সর্বোচ্চ ২০০ টাকা, চলতি হিসাবে সর্বোচ্চ ৩০০ টাকা এবং এসএনডি হিসাবে সর্বোচ্চ ৩০০ টাকা আদায় করা যাবে। তবে, বিশেষ সুবিধাপ্রাপ্ত হিসাবসমূহে হিসাব বন্ধকরণ বাবদ কোন ফি আদায় করা যাবে না।

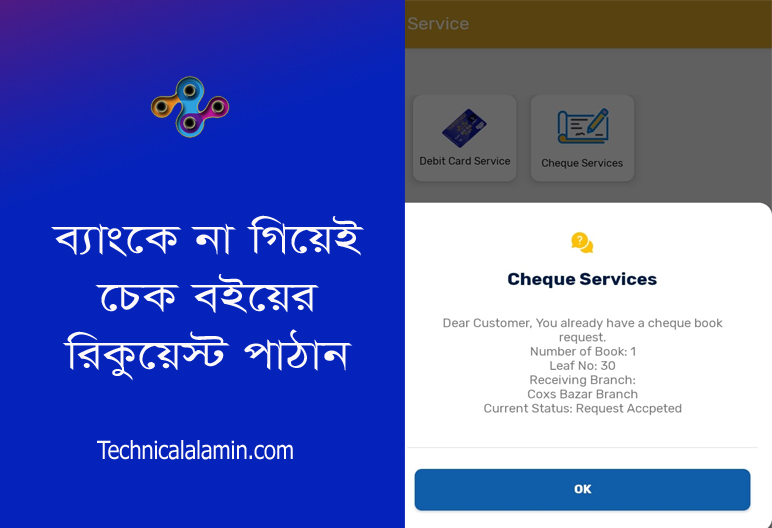

(৭) চেক বই ইস্যু: বিভিন্ন ধরনের হিসাবের বিপরীতে চেক বই ইস্যুর ক্ষেত্রে প্রকৃত খরচের ভিত্তিতে (At actual) চার্জ নির্ধারণ করতে হবে। চেক বই হারানোর ক্ষেত্রে নতুন চেক বই ইস্যু বাবদ প্রকৃত ব্যতীত অতিরিক্ত চার্জ/ প্রসেসিং ফি আদায় করা যাবে না।

(৮) অন্যান্য ফি: বিভিন্ন ধরনের সঞ্চয়ী ও চলতি হিসাবে আরোপিত ন্যূনতম ব্যালেন্স ফি, ইনসিডেন্টাল চার্জ , লেজার ফি, সার্ভিস চার্জ, কাউন্টার ট্রানজেকশন ফি বা অনুরূপ ফি আদায় করা যাবে না।

[বিশেষ সুবিধাপ্রাপ্ত হিসাব বলতে দেশের আর্থিক সেবা বঞ্চিত জনগোষ্ঠিকে ব্যাংকিং সেবার আওতায় নিয়ে আসার লক্ষ্যে কৃষক, বীর মুক্তিযোদ্ধা, ঢাকা উত্তর ও ঢাকা দক্ষিণ সিটি কর্পোরেশনের পরিচ্ছন্ন শ্রমিক, পথশিশু ও কর্মজীবী শিশু-কিশোর, ন্যাশনাল সার্ভিস কর্মসূচীর সুবিধাভোগী, তৈরি পোষক শিল্পে কর্মরত শ্রমিক, পাদুকা ও চাকড়াজাত পন্য প্রস্তুতকারী ক্ষুদ্র কারখানার কারিগর এবং স্কুল ব্যাংকিং (হিসাবধারীদের ব্যাংক হিসাবসহ সব ধরনের ১০/- , ৫০ টাকা ও ১০০ টাকায় খোলা হিসাবসমূহ এবং বাংলাদেশ ব্যাংক কর্তৃক সময়ে সময়ে নির্দেশিত অনুরূপ হিসাবসমূহকে বোঝাবে]

(খ) ঋণ প্রদান সংক্রান্ত:

(১) ঋণ প্রসেসিং ফি (Loan Processing Fee) হিসেবে ৫০ লক্ষ টাকা পর্যন্ত ঋণের ক্ষেত্রে মোট মঞ্জুরীকৃত ঋণের সর্বোচ্চ .৫০% আদায় করা যাবে, তবে এর পরিমাণ ১৫০০০ টাকার অধিক হবে না। ৫০ লক্ষ টাকার অীধক পরিমাণ ঋণের ক্ষেত্রে এ হার সর্বোচ্চ .৩০%, তবে এর পরিমাণ ২০ হাজার টাকার অধিক হবে না।

(২) ঋণ আবেদন ফি (Loan Application Fee) নামে কোন ফি আদায় করা যাবে না।

(৩) কটেজ, মাইক্রো, ক্ষুদ্র ও মাঝারি এন্টারপ্রাইজ (CMSME) এবং কৃষি খাতে ঋণ পুন: তফসিলিকরণ/ পুর্নগঠনের ক্ষেত্রে ঋণ প্রসেসিং / পুন: তফসিলিকরণ /পুনর্গঠন ফি (Loan Processing/ Reschedule/Restructure Fee) ইত্যাদি নামে কোন ফি/ চার্জ/ কমিশন আদয় করা যাবে না। তবে, সিএমএসএমই ও কৃষি খাত ব্যতীয় অন্যান্য খাতে ঋণ পুন: তফসিলিকরণ/ পুনর্গঠনের ক্ষেত্রে পুন:তফসিলিকরণ/ পুনর্গঠন ফি (Reschedule/Restructure Fee) বাবদ সর্বোচ্চ ০.২৫% আদায় করা যাবে, তবে এর পরিমাণ ১০,০০০ টাকা অধিক হবে না।

(৪) ঋণ প্রদানের ক্ষেত্রে ডকুমেন্টেশন ফি (Documentation Fee), সিআইবি চার্জ (CIB Charge), ষ্ট্যাম্প চার্জ (Stamp Charge) এবং আইনী ও জামানত মূল্যায়ন ফি (Legal and Valuation Fee) প্রকৃত ব্যয়ের At Actual) ভিত্তিতে নির্ধারিত হবে।

(৫) রপ্তানি ঋণসহ যে কোন ঋণের ক্ষেত্রে সুদ/ মুনাফা হারের অতিরিক্ত কোন সার্ভিস চার্জ, ঋণ ব্যবস্থাপনা ফি, মনিটরিং/সুপারভিশন চার্জ, ঝুকিঁ প্রিমিয়াম বা অনুরূপ অন্য যে কোন নামে অতিরিক্ত কোন চার্জ/ ফি/ কমিশন আরোপ / আদায় করা যাবে না।

(৬) গ্রাহক কর্তৃক গৃহীত ঋণ নির্দিষ্ট মেয়াদের পূর্বে পরিশোধের ক্ষেত্রে বকেয়া ঋণের সর্বোচ্চ .৫০% Early Settlement Fee বা অনুরূপ ফি আদায় করা যাবে। তবে, কটেজ, মাইক্রো ও ক্ষুদ্র খাতে প্রদত্ত ঋণ এবং চলতি ঋণ বা ডিমান্ড লোন এর ক্ষেত্রে মেয়াদপূর্তির পূর্বে সমন্বয়ের ক্ষেত্রে Early Settlement Fee বা অনুরূপ ফি আদায় করা যাবে না।

(গ) স্থানীয় ও বৈদেশিক বানিজ্য /রেমিট্যান্স সংক্রান্ত

(১) ১০০% নগদ মার্জিনে এলসি খোলার কমিশন প্রতি ত্রৈমাসিক সর্বোচ্চ .২৫% ডেফার্ড/ ইউজান্স (usance) এলসি খোলার কমিশন প্রতি ত্রৈমাসিক সর্বোচ্চ .৫০% এবং সাইট টু ব্যাকসহ অন্যান্য এলসি খোলার কমিশন প্রতি ত্রৈমাসিকে সর্বোচ্চ ০.৪০% নির্ধারণ করা যাবে।

(২) এলসি ট্রান্সমিশন, এলসি অ্যামেন্ডমেন্ট, কনফারমেশন, ক্যানসেলেশন, ফরেন করেসপন্ডেন্ট চার্জ এর ক্ষেত্রে মেইলিং, কুরিয়ার, টেলেক্স, সুইফট ইত্যাদি ক্ষেত্রে প্রকৃত ব্যয়ের ভিত্তিতে (At Actual) চার্জ নির্ধারণ করা যাবে।

(৩) এলসি এডভাইসিং চার্জ , এলসি অ্যামেন্টমেন্ট চার্জ ও এলসি ট্রান্সফার চার্জ বাবদ: সর্বোচ্চ ৭৫০ টাকা নির্ধারণ করা যাবে।

(৪) এলসি এ্যাকসেপটেন্স চার্জ প্রতি ত্রৈমাসিক সর্বোচ্চ .৪০% এবং এলসি কনফারমেশন চার্জ প্রতি ত্রৈমাসিক সর্বোচ্চ ০.২০% নির্ধারণ করা যাবে।

(৫) ফরেন করেসপন্ডেন্ট চার্জ (স্থানীয় অংশ), ডাটা ম্যাক্স, হ্যান্ডেলিং, কপি ডকুমেন্ট এনডোর্সমেন্ট চার্জ, এলসি বাতিল কিংবা মেয়াদোত্তীর্ণ এলসি চার্জ আদায় করা যাবে না।

(৬) রপ্তানি বিল নেগোসিলেশন কমিশন ও রপ্তানি বিল কালেকশন কমিশন সর্বোচ্চ ০.১৫% নির্ধারিত হবে। তবে, রপ্তানি বিল নেগোসিয়েশন ও কালেকশনের ক্ষেত্রে যেখানে বৈদেশিক মুদ্রা বিনিময়ের মাধ্যমে Exchange gain হয় ক্ষেত্রে কমিশন বাবদ ৫০০ টাকার অধিক আদায় করা যাবে না।

(৭) ব্যাক টু ব্যাক এলসি সার্টিফিকেট ইস্যুর চার্জ, সিএন্ডএফ সার্টিফিকেট ইস্যুর চার্জ, রপ্তানি মূল্য আদায়ের সার্টিফিকেট (Proceed Realization Certificate or PRC) ইস্যু চার্জ ৫০০ টাকা অধিক আদায় করা যাবে না।

(৮) ব্যাংক গ্যারান্টি প্রদানের ক্ষেত্রে কমিশন বাবদ ত্রৈমাসিক ভিত্তিতে র্সবোচ্চ .৫০% এবং ন্যূনতম ১০০০ টাকা নির্ধারণ করা যাবে।

(৯) এলসি খোলা/ এলসি এ্যাকসেপটেন্স/ এলসি কনফারমেশন/ ব্যাংক গ্যারান্টি এক ত্রৈমাসিক বা এর চেয়ে কম সময়ের জন্য প্রদত্ত হলে সেক্ষেত্রে ব্যাংক নিজস্ব বিবেচনায় সর্বোচ্চ এক ত্রৈমাসিকের সমপরিমাণ চার্জ/ কমিশন আদায় করতে পারবে। তবে, মেয়াদ যদি এক ত্রৈমাসিকের চেয়ে বেশি সময়ের জন্য হয় সেক্ষেত্রে যে তারিখে মেয়াদ পূর্ণ হবে শুধুমাত্র ঐ নির্ধারিত তারিখ পর্যন্ত সময়কালের জন্য চার্জ/ কমিশন আদায় করা যাবে।

(১০) বৈদেশিক মুদ্রায় ডিমান্ড ড্রাফট (DD), টেলিগ্রাফিক ট্রান্সফার (TT), মেইল ট্রান্সফার (MT) প্রভূতি ইন্সট্রুমেন্ট ইস্যুর ক্ষেত্রে অনধিক ১ লক্ষ টাকা সমপরিমাণ বৈদেশিক মুদ্রার ক্ষেত্রে সর্বোচ্চ ১০০ টাকা, ১০০,০০১ হতে অনধিক ৫০০০০০ টাকা পর্যন্ত সর্বোচ্চ ২০০ টাকা, ৫০০০০১ হতে অনধিক ১০০০০০০ টাকা পর্যন্ত সর্বোচ্চ ৩০০ টাকা এবং ১০ লক্ষ টাকার অধিক সমপরিমাণ বৈদেশিক মুদ্রার ক্ষেত্রে সর্বোচ্চ ৫০০ টাকা চার্জ/ ফি আদায় করা যাবে। ইন্সট্রুমেন্টসমূহ বাতিরের ক্ষেত্রে প্রতিবার সর্বোচ্চ ২০০ টাকা চার্জ/ ফি আদায় করা যাবে।

(ঘ) হিসাব সংক্রান্ত ও অন্যান্য

(১) স্থিতি নিশ্চিতকরণ সনদ ফি (Balance Confirmation Certificate Fee): ষান্মাসিক ও বাৎসরিক ভিত্তিতে অর্থাৎ বছরে দু’বার ব্যাংকের আমানত ও ঋণ হিসাবধারী প্রত্যেক গ্রাহককে হিসারের স্তিতি নিশ্চিতকরণ সনদ (হিসাব বিবরণীসহ) প্রদানের জন্য কোন চার্জ/ ফি আদায় করা যাবে না। তবে, গ্রাহককে দু’বারের বেশি এ সনদ (হিসাব বিবরণীসহ) গ্রহন করতে হলে সে ক্ষেত্রে প্রতিবার সর্বোচ্চ ১০০ টাকা চার্জ/ ফি আদায় করা যাবে।

(২) স্বচ্ছতা সনদ (Solvency Certificate): স্বচ্ছলতা সনদ প্রদানের ক্ষেত্রে প্রতিবার সর্বোচ্চ ২০০ টাকা চার্জ / ফি আদায় করা যাবে।

(৩) চেক ফেরতের ক্ষেত্রে প্রতিবার সর্বোচ্চ ৫০ টাকা চার্জ আদায় করা যাবে।

(৪) বিও সনদ (Benificiary Owner’s Certificate) : বিও একাউন্ট (Beneficiary Owner’s Account) খোলার ক্ষেত্রে বিও সনদ প্রদানের চার্জ সর্বোচ্চ ১০০ টাকা আদায় করা যাবে।

(৫) অর্থ প্রদান নির্দেশনা স্থগিতকরণ (Stop Payment Instrument): গ্রাহক কর্তৃক হিসাব/ চেকে প্রদত্ত অর্থ প্রদান নির্দেশনা (Payment Instrument) স্থগিতকরণ চার্জ প্রতিবার অনুরোধের সর্বোচ্চ ৫০ টাকা আদায় করা যাবে।

(৬) পে অর্ডার (PO) ইস্যুর ক্ষেত্রে অনধিক ১০০০ টাকা সর্বোচ্চ ২০ টাকা, ১০০১ হতে অনধিক ১০০,০০০ টাকা পর্যন্ত সর্বোচ্চ ৫০ টাকা এবং ১০০০০০ টাকার অধিক পরিমাণের ক্ষেত্রে সর্বোচ্চ ১০০ টাকা চার্জ/ ফি আদায় করা যাবে। পে-অর্ডার বাতিলের ক্ষেত্রে প্রতিবার সর্বোচ্চ ৫০ টাকা চার্জ /ফি আদায় করা যাবে।

(৭) ডিমান্ড ড্রাফট (DD), টেলিগ্রাফিক ট্রান্সফার (TT), মেইল ট্রান্সফার (MT) প্রভূতি ইন্সুট্রুমেন্ট ইস্যুর ক্ষেত্রে অনধিক ১০০০ টাকা পর্যন্ত সর্বোচ্চ ২০ টাকা, ১০০১ হতে অনধিক ১০০০০০ টাকা পর্যন্ত সর্বোচ্চ ৫০ টাকা, ১০০০০১ টাকা হতে অনধিক ৫০০০০০ টাকার অধিক পরিমাণের ক্ষেত্রে সর্বোচ্চ ৩০০ টাকা চার্জ/ ফি আদায় করা যাবে। ইন্সট্রুমেন্টসমূহ বাতিলের ক্ষেত্রে প্রতিবার সর্বোচ্চ ৫০ টাকা চার্জ/ ফি আদায় করা যাবে।

০৪। সিডিউল অব চার্জেস এর সর্বশেষ হালনাগাদকৃত পূর্ণ তালিকা স্ব স্ব ব্যাংকের প্রধান কার্যালয়, সকল শাখা, উপশাখা ও এজেন্ট ব্যাংকিং আউটলেটসমূহের দর্শনীয় স্থানে/ নোটিশ বোর্ডে এবং ব্যাংকের ওয়েবসাইটের হোম পে এ প্রদর্শন করতে হবে।

০৫। ঘোষিত /প্রকাশিত তালিকা বর্হিভূত কোন চার্জ/ ফি/ কমিশন আরোপ করা যাবে না।

০৬। প্রতিবছর জুন ও ৩১ ডিসেম্বর তারিখের মধ্যে (ষান্মাসিক ভিত্তিতে) পরবর্তী ছয় মাসের (জুলাই-ডিসেম্বর ও জানুয়ারি-জুন) ঘোষিত চার্জ/ ফি/ কমিশনের তালিকা বাংলাদেশ ব্যাংকে প্রেরন করতে হবে।

০৭। চার্জ/ ফি/ কমিশনের কোন পরিবর্তন হলে আবশ্যিকভাবে স্ব স্ব ব্যাংকের প্রধান কার্যালয়, সকল শাখা, উপশাকা ও এজেন্ট ব্যাংকিং আউটলেটসমূহের দর্শনীয় স্থানে নোাটিশ বোর্ডে প্রদর্শন এবং ওয়েবসাইটে প্রকাশ করত: বাংলাদেশ ব্যাংকের ব্যাংকিং প্রবিধি ও নীতি বিভাগকে অবহিত করতে হবে।

০৮। ইতোপূর্বে জারিকৃত বিআরপিডি সার্কুলার নং-১৯/২০০৯, ০৯/২০১০, ১৯/২০১০, ৩০/২০১০, ০২/২০১৭, ০৯/২০১৮, ০৭/২০১৯ ও বিআরপিডি সার্কুলার লেটার নং-০২/২০২০ এ সার্কুলার দ্বারা রহিত করা হলো। তবে ২০২১ পঞ্জিকা বছরে সঞ্চয়ী হিসাবের Account Maintenance Fee আদায় সংক্রান্ত বিআরপিডি সাকুলার লেটার নং-২১/২০২১ এর নির্দেশনা বহাল থাকবে।

০৯। ব্যাংক কোম্পানি আইন, ১৯৯১ এর ৪৫ ধারায় প্রদত্ত ক্ষমতাবলে এ নির্দেশনা জারি করা হলো।

এ নির্দেশনা অবিলম্বে কার্যকর হবে।

আপনাদের বিশ্বস্ত,

(মোহাম্মদ জামাল উদ্দিন)

মহাব্যবস্থাপক

ফোন: ৯৫৩০২৫২

ব্যাংক কর্তৃক আরোপিতব্য বিভিন্ন চার্জ/ ফি/ কমিশন ইত্যাদি বিষয়ে নির্দেশনা: ডাউনলোড

Pingback: সোনালী ব্যাংক হতে পার্সোনাল লোন এখন ১০ (দশ) লক্ষ টাকা নেয়া যাবে।

Pingback: Bank Charges 2021 । কোন খাতে কত টাকা ব্যাংক চার্জ - Technical Alamin